Adiado devido à pandemia de coronavírus, o prazo de entrega da declaração do Imposto de Renda termina nesta terça-feira (30). Conforme as regras do Imposto de Renda da Pessoa Física (IRPF) 2020, que exigirá informações referentes ao ano-calendário de 2019, é obrigada a apresentar a declaração anual a pessoa física residente no Brasil que tenha recebido rendimentos tributáveis cuja soma foi superior a R$ 28.559,70 no ano passado, entre outras condições.

O que você precisa saber para começar a preencher no computador

Quem precisa declarar

É obrigada a apresentar a declaração anual a pessoa física residente no Brasil que, no ano-calendário de 2019, se enquadra nas seguintes situações:

- Recebeu rendimentos tributáveis cuja soma foi superior a R$ 28.559,70.

- No caso da atividade rural, obteve receita bruta em valor superior a R$ 142.798,50.

- Recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte, cuja soma foi superior a R$ 40 mil.

- Obteve, em qualquer mês, ganho de capital na alienação de bens ou direitos, sujeito à incidência do imposto, ou realizou operações em bolsas de valores, de mercadorias, de futuros e assemelhadas.

- Pretende compensar, no ano-calendário de 2019 ou posteriores, prejuízos com a atividade rural de anos-calendário anteriores ou do próprio ano-calendário de 2019.

- Teve, em 31 de dezembro, a posse ou a propriedade de bens ou direitos, inclusive terra nua, de valor total superior a R$ 300 mil.

- Passou à condição de residente no Brasil em qualquer mês e nessa condição se encontrava em 31 de dezembro.

- Optou pela isenção do Imposto sobre a Renda incidente sobre o ganho de capital auferido na venda de imóveis residenciais, cujo produto da venda seja aplicado na aquisição de imóveis residenciais localizados no país, no prazo de 180 dias contados da celebração do contrato.

Como enviar a declaração

O informe pode ser elaborado de três formas:

- Por computador, no programa IRPF2020, disponibilizado no site da Receita Federal.

- Por dispositivos móveis, pelo aplicativo Meu Imposto de Renda disponível nas lojas de aplicativos Google Play e App Store.

- Por computador, mediante acesso ao serviço Meu Imposto de Renda no Centro Virtual de Atendimento (e-CAC) no site da Receita Federal, com uso de certificado digital, podendo ser feito pelo contribuinte ou seu representante com procuração na Receita Federal ou procuração eletrônica conforme a instrução normativa 1.751, de 16 de outubro de 2017.

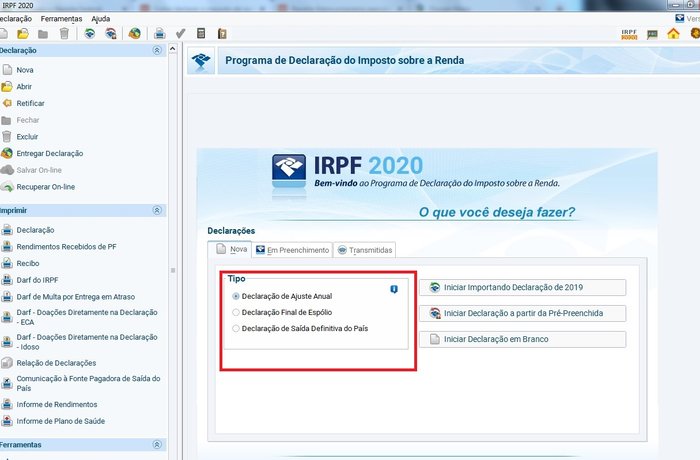

Download e início

- Acesse neste link o site da Receita Federal, baixe o programa gerador e o instale.

- A primeira tela pergunta qual o tipo de declaração e o que o contribuinte deseja: é possível importar dados do ano anterior ou preencher uma nova declaração.

- A "Declaração Final de Espólio" é para quando sai o inventário de um declarante que já morreu. E "Declaração de Saída Definitiva do País" é para quem assumiu a condição de não residente no Brasil. "Declaração de Ajuste Anual" serve para todos os demais casos.

- Quem está fazendo pela primeira vez deve escolher a opção "Iniciar Declaração em Branco".

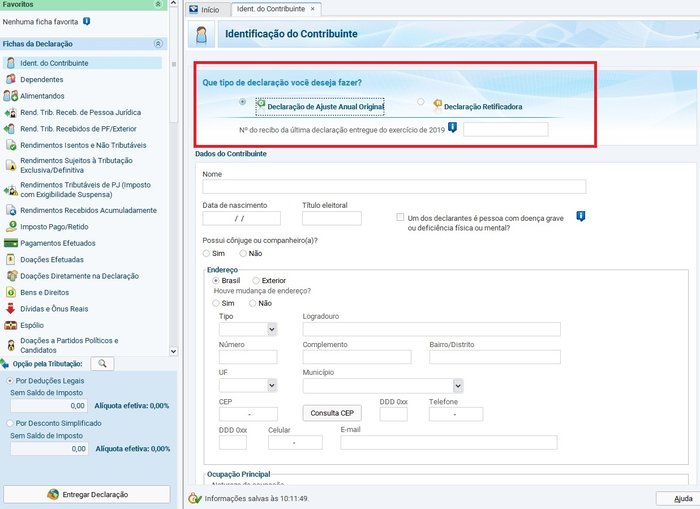

- Em seguida, deve-se escolher a opção "Declaração de Ajuste Anual Original".

Identificação

- A partir daqui, as etapas se dividem em fichas exibidas na barra esquerda.

- A primeira é a identificação do contribuinte, sendo preciso colocar nome, data de nascimento, título de eleitor, endereço completo e profissão.

- Não esqueça de marcar se o declarante tiver doença grave, deficiência física ou mental e se possui cônjuge ou companheiro.

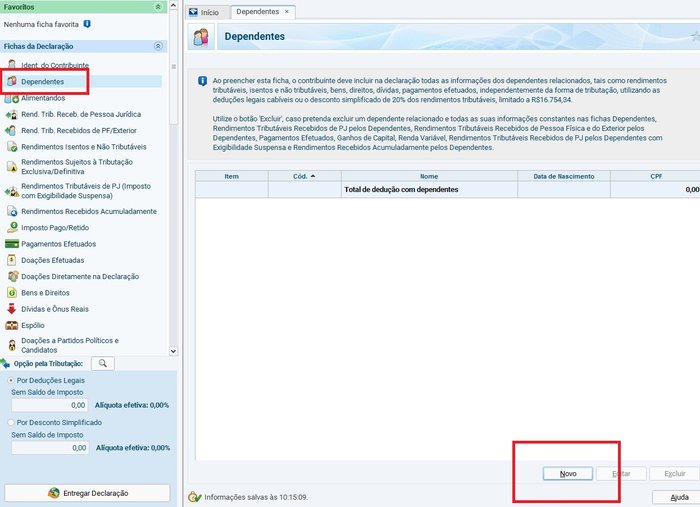

Dependentes

- É preciso informar os dados dos dependentes.

- Clica-se em "Novo" na parte inferior para escolher o tipo de dependente.

- É obrigatório incluir o CPF, independentemente da idade.

- Deve-se clicar no botão "excluir" para remover um dependente selecionado e as suas informações.

- O valor máximo é de R$ 2.275,08 por dependente, o mesmo do ano passado.

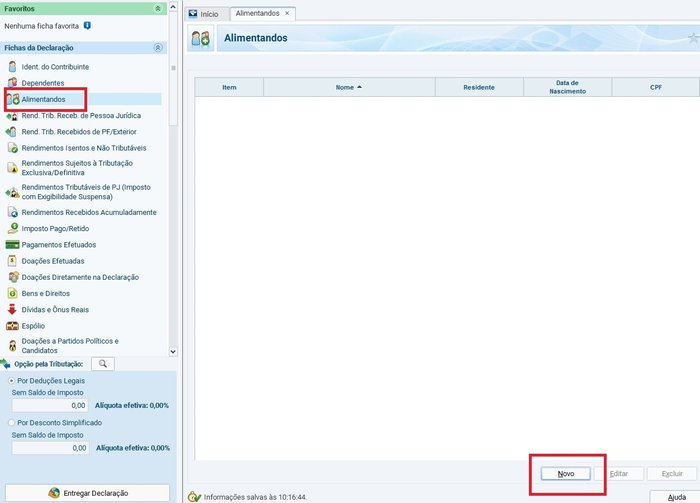

Alimentandos

- O item se refere a beneficiários de pensão alimentícia determinada por acordo com decisão judicial.

- Para incluir um alimentando, clica-se em "Novo" e se insere nome, CPF e data de nascimento.

- Não há limite de idade nem renda, desde que em acordo judicial.

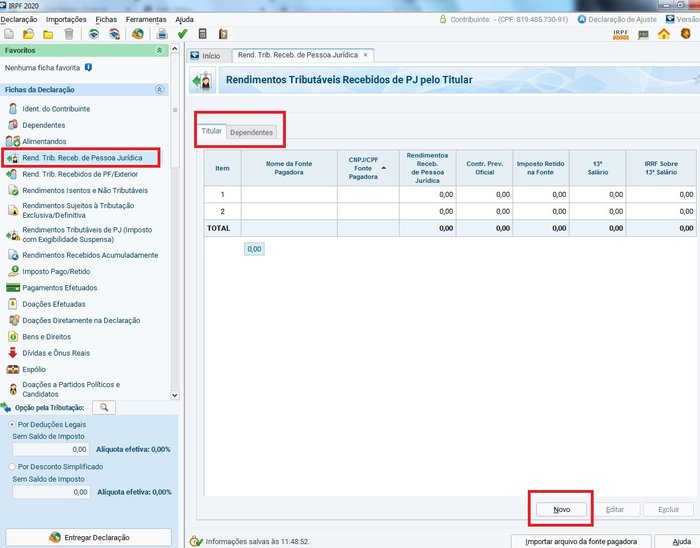

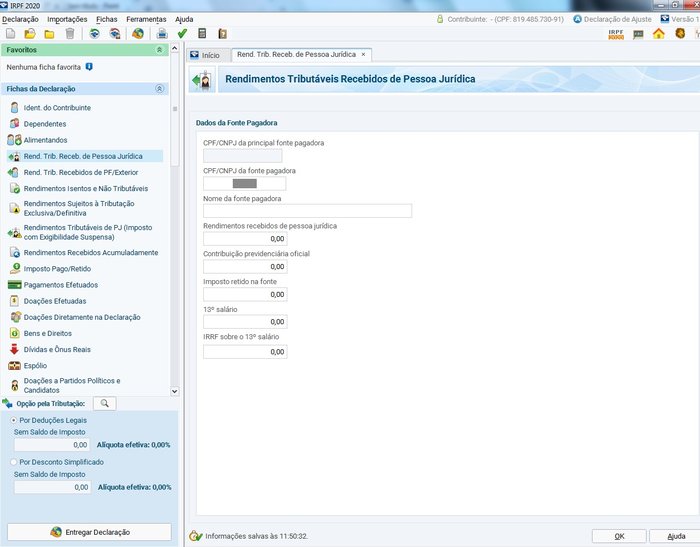

Rendimentos de pessoa jurídica

- Quem é funcionário, prestou serviços autônomos, é sócio de empresa ou aposentado usa a tela de rendimentos tributáveis recebidos de pessoa jurídica.

- Os dados estão no informe de rendimentos fornecido pelos empregadores. Para inserir uma fonte pagadora, clique em "Novo" e preencha os campos.

- Há uma aba para o titular e outra para os dependentes.

- Ao abrir a nova tela, será preciso preencher as informações de cada fonte de pagamento, informando CNPJ, valores recebidos, descontos legais, entre outros.

- Clique em "OK" para registrar a informação.

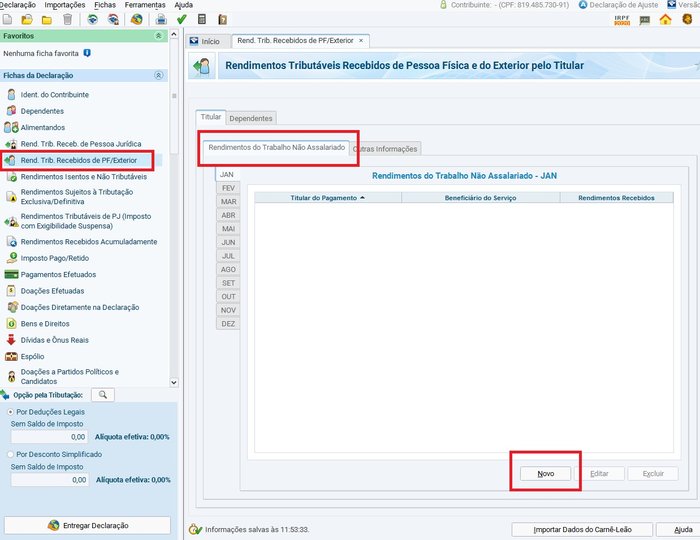

Rendimento de pessoa física e do Exterior

- Quem é autônomo, tem imóvel alugado ou recebeu parte da renda fora do país deve preencher os ganhos nessas fontes na ficha de Rendimentos de Pessoas Físicas.

- Deve-se preencher todas as deduções e Documentos de Arrecadação de Receitas Federais (Darf) pagos.

- O procedimento para inclusão de rendimentos de dependentes é semelhante, bastando clicar na aba "Dependentes".

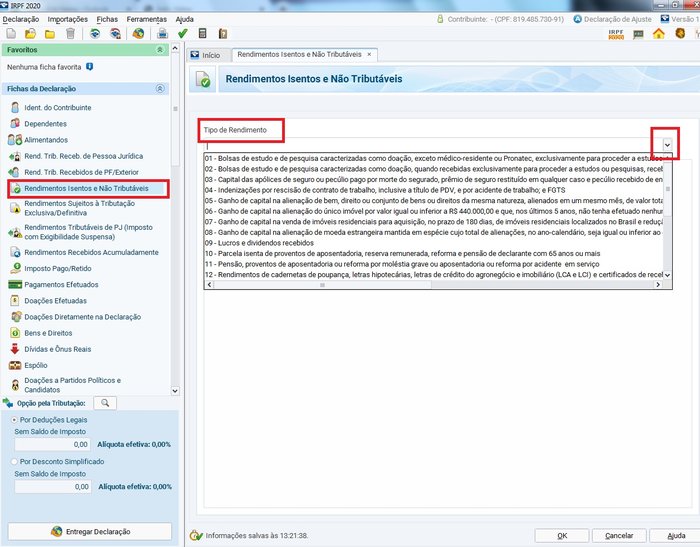

Rendimentos isentos e não tributáveis

- Os rendimentos não sujeitos à cobrança devem ser relacionados nesta aba.

- As informações são inseridas na aba "Rendimentos", clicando em "Novo" e selecionando "Tipo de Rendimento". Clique no botão "OK" para encerrar o preenchimento.

- Aqui estão as receitas de fontes como bolsas de estudos, rendimento da caderneta de poupança, dividendos, lucros de sócios, heranças e restituições do IR de anos anteriores, por exemplo.

- Ao selecionar o item, será preciso informar o beneficiário (titular ou dependente), CNPJ da fonte pagadora, nome dessa fonte e valor.

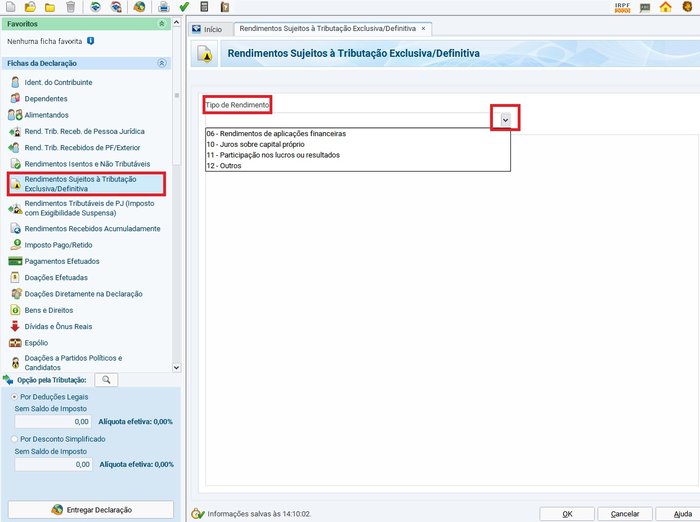

Rendimentos sujeitos à tributação exclusiva/ definitiva

- Deve preencher esta ficha quem teve rendimentos de aplicações financeiras.

- Algumas linhas dessa ficha são preenchidas automaticamente, com informações transportadas de outros formulários da declaração e, geralmente, ligadas a instituições financeiras.

- Participação nos lucros e resultados são de preenchimento manual. Para incluir, basta clicar no ícone ao lado da linha correspondente.

- As informações são inseridas na aba "Rendimentos sujeitos à tributação exclusiva/ definitiva", clicando em "Novo" e selecionando "Tipo de Rendimento". Clique no botão "OK" para encerrar o preenchimento.

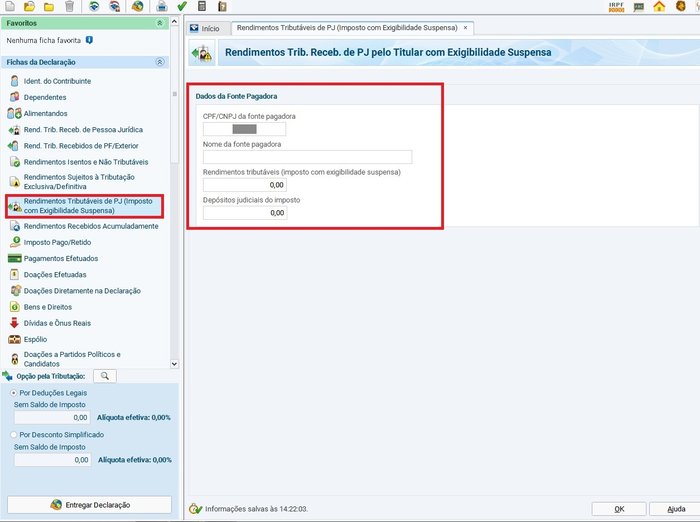

Rendimentos com exigibilidade suspensa

- Esta aba destina-se àqueles contribuintes que têm alguma cobrança de imposto contestada na Justiça.

- Os que não têm nenhum tipo de pendência desse tipo devem deixar a ficha em branco.

- As informações são inseridas na aba "Rendimentos com Exigibilidade Suspensa", clicando em "Novo" e descrevendo os "Dados da Fonte Pagadora". Clique no botão "OK" para encerrar o preenchimento.

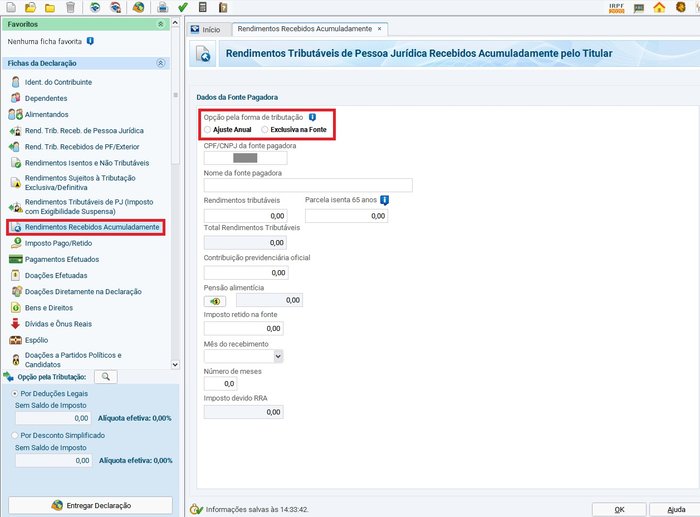

Rendimentos recebidos acumuladamente

- Nessa ficha, o contribuinte deve informar o valor dos salários, aposentadorias ou pensões depositados de uma só vez, referentes ao ano de 2019

- As informações são inseridas na aba "Rendimentos Recebidos Acumuladamente", clicando em "Novo".

- Há duas opções: "Ajuste Anual" – valor somado aos rendimentos tributáveis – e "Exclusiva na Fonte" – onde há fórmula para cobrança do tributo exclusivamente na fonte. Clique no botão "OK" para encerrar o preenchimento.

- Para saber qual dos dois tipos é mais interessante para você, é necessário simular com as duas alternativas. No caso da “Exclusiva da Fonte”, por exemplo, o valor total de imposto a restituir está diretamente relacionado ao número de meses informado na ficha.

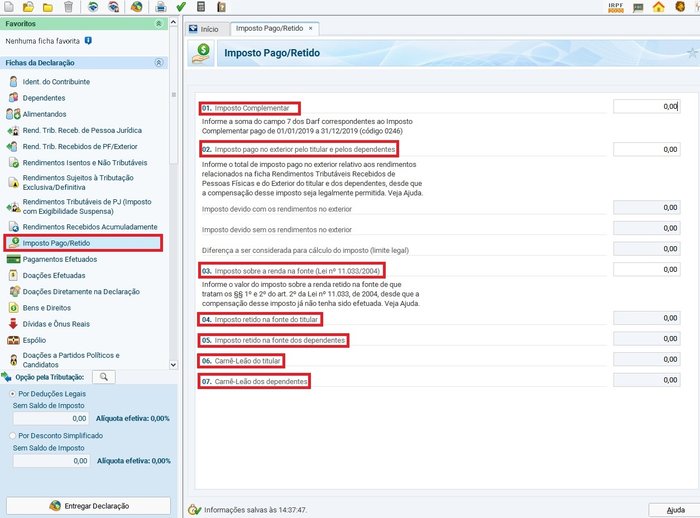

Importo de renda pago/retido

- Essa tela é de preenchimento automático, menos para impostos pagos no exterior.

- Quem realizou recolhimento complementar de Imposto de Renda por ter mais de uma fonte pagadora precisa preencher a linha 1. Contudo, seu recolhimento é facultativo e deve ser realizado até o último dia útil de dezembro.

- A linha 2 deve ser preenchida por quem teve imposto pago no exterior em país que tenha com o Brasil acordo para evitar bitributação ou reciprocidade. Nesse caso, é possível compensar o valor.

- A linha 3 se refere aos que tiveram renda variável e não puderam compensar o imposto de 0,005%, retido na ocasião da operação. O excesso deve ser informado nesta etapa.

- Nas linhas 4, 5, 6 e 7 as informações são transportadas automaticamente pelo programa, caso os dados relativos tenham sido preenchidos nas respectivas fichas, como “Rendimentos Tributáveis Recebidos de Pessoa Jurídica pelo Titular” ou “Rendimentos Tributáveis Recebidos de Pessoas Físicas e do Exterior pelos Dependentes”.

Pagamentos efetuados

- Nessa aba, devem ser informados os valores das despesas que podem ser deduzidas, como educação, gastos com saúde, contribuição patronal, pensão alimentícia etc.

- As informações são inseridas na aba "Pagamentos Efetuados", clicando em "Novo" e selecionando "Código". Acione o botão "OK" para encerrar o preenchimento.

- No caso da pensão alimentícia, só é dedutível o valor determinado por ordem judicial.

- Os pagamentos feitos a pessoas físicas – aluguéis, arrendamentos –, profissionais autônomos e doações também devem ser informados.

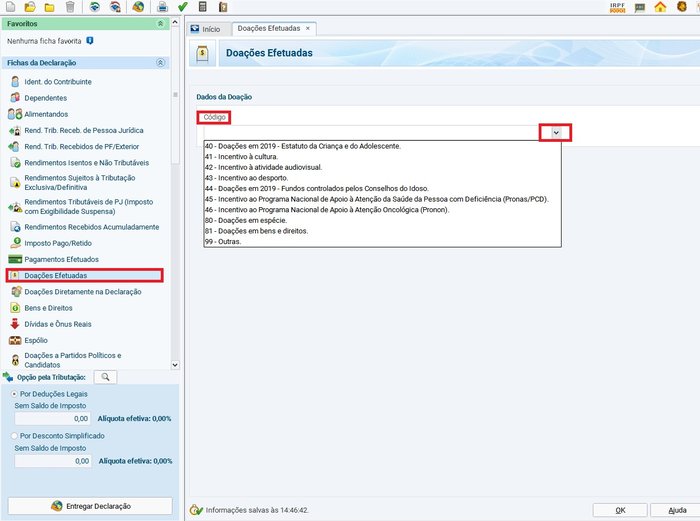

Doações efetuadas

- Nessa etapa, deve-se informar as doações feitas a pessoas físicas, empresas e entidades.

- O programa tem duas fichas para incluir doações. A primeira se refere a repasses para instituições de caridade e outras causas.

- As informações são inseridas na aba "Doações Efetuadas", clicando em "Novo".

- No botão “Código”, o contribuinte deve selecionar o tipo de doação, patrocínio ou incentivo efetuado que será declarado. Na sequência, deve-se informar o nome completo, o número do CPF dos profissionais ou o CNPJ da empresa.

- Na opção “Valor Pago”, informe o total das doações ou patrocínios feitos ao longo do ano.

- Clique no botão "OK" para encerrar o preenchimento.

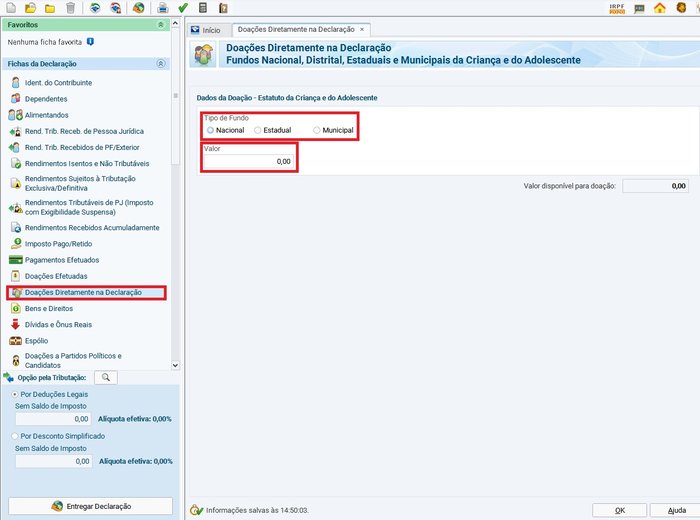

Doações diretamente na declaração

- Quem ainda não fez doações pode doar parte do imposto aos fundos do Estatuto da Criança e do Adolescente (ECA).

- Basta preencher a ficha “Doações Diretamente na Declaração – ECA”.

- As informações são inseridas na aba "Doações Diretamente na Declaração", clicando em "Novo"

- Na sequência, selecione o tipo – nacional, estadual, municipal – e o valor. Acione o botão "OK" para encerrar o preenchimento.

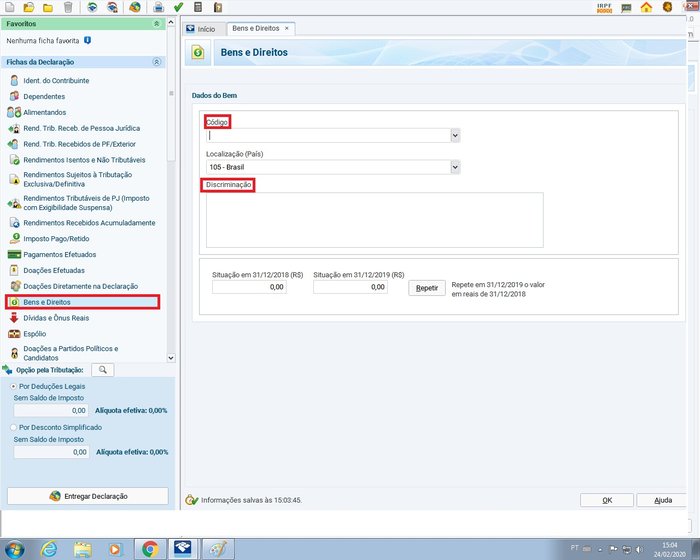

Bens e direitos

- Deve preencher essa ficha quem possui ou possuía bens e direitos, em dezembro de 2019, como imóveis, veículos, embarcações, aeronaves, saldo bancário, poupança, ações ou cotas de capital, ouro e ativos financeiros.

- Importante ressaltar que mesmo que não haja tributação sobre o patrimônio, há incidência de imposto sobre o lucro com a venda de um bem.

- O valor de um imóvel é o valor de compra. Contudo, caso ele tenha passado por reformas, a valor do novo investimento deve ser somado ao preço de compra original.

- Para incluir um bem, basta clicar em "Novo". Preencha as lacunas e acione o botão "OK" para encerrar o preenchimento.

- Nessa tela, há diversos boxes para detalhar os bens, como endereço, área total e número de matrícula no imóvel. A novidade é que, neste ano, o preenchimento dessas informações é obrigatório.

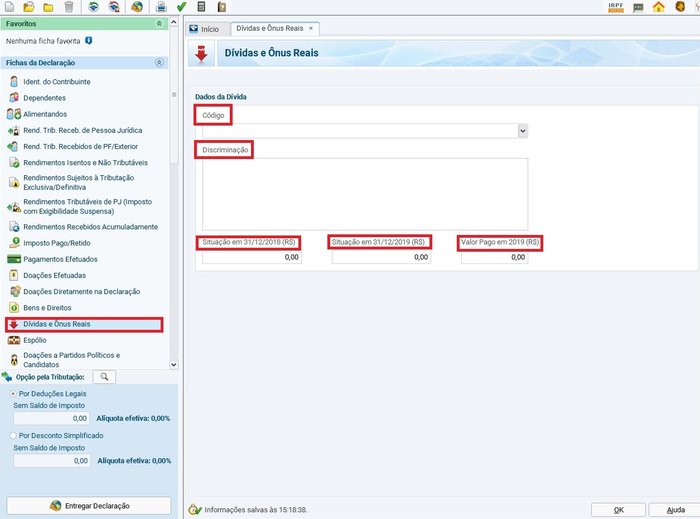

Dívidas e ônus reais

- Contribuintes que tinham algum empréstimo ou financiamento em 31 de dezembro de 2019 ou dívidas acima de R$ 5 mil estão obrigados a informar os valores na hora de declarar o Imposto de Renda.

- Devem ser informadas dívidas, como empréstimo consignado, saldo devedor de cheque especial, empréstimo pessoa física etc.

- As dívidas e ônus reais que foram extintas no decorrer de 2019 também devem ser informadas.

- É preciso informar a situação em 31 de dezembro de 2018, 31 de dezembro de 2019 e o valor pago em 2019.

- Para adicionar mais de uma dívida, o contribuinte deve clicar no botão “Novo”, informar o "Código", a "Discriminação", a "Situação em 31.12.2018", a "Situação em 31.12.2019" das dívidas e ônus reais, o valor pago em 2019 e, na sequência, clicar no botão "OK" para encerrar o preenchimento.

- Informe a natureza da dívida, o nome e o número de inscrição no CPF ou no CNPJ do credor.

- Não devem ser consideradas dívidas financiamento do Sistema Financeiro de Habitação, de carros e bens adquiridos por consórcio.

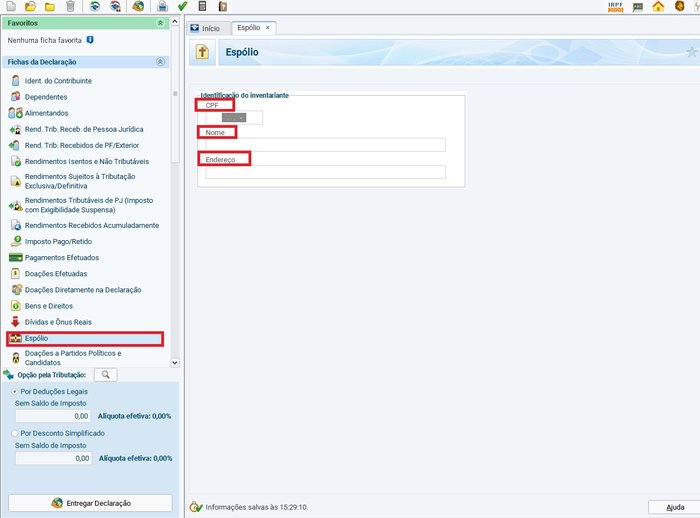

Espólio

- Se o inventário da pessoa falecida não foi concluído, a declaração do Imposto de Renda deve continuar ocorrendo.

- A ficha precisa ser preenchida com os dados do inventariante, ou seja, quem vai administrar os bens do contribuinte falecido. As informações necessárias são: o nome do inventariante, o CPF e o endereço.

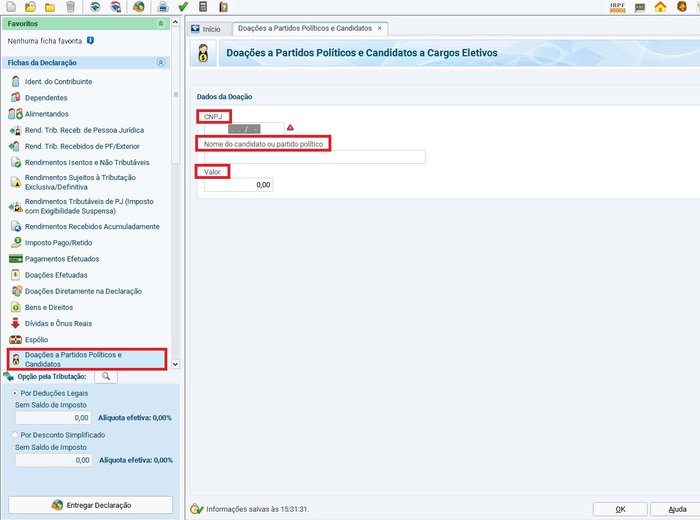

Doações a partidos políticos e candidatos

- Caso o contribuinte tenha feito doações a partidos políticos ou candidatos, ele precisa preencher essa aba.

- Para adicionar mais de uma despesa, pagamento ou doação, o contribuinte deve clicar no botão “Novo”.

- É preciso ter o CNPJ do partido e informar o nome da sigla ou do candidato e o valor da doação.

- Por fim, clique no botão "OK" para encerrar o preenchimento.

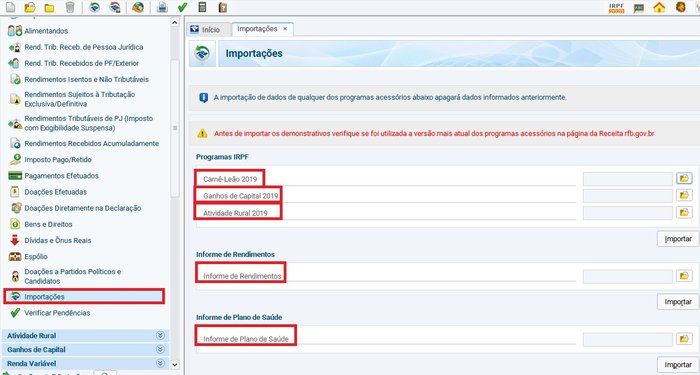

Importações

Aqui é possível importar dados das fichas “Carnê-Leão 2019”, “Ganho de Capital 2019”, “Atividade Rural 2019” ou “Ganho de Capital em Moeda Estrangeira 2019”. É viável também importar o Informe de Rendimentos e do Plano de Saúde, se a instituição o disponibilizar em formato digital.

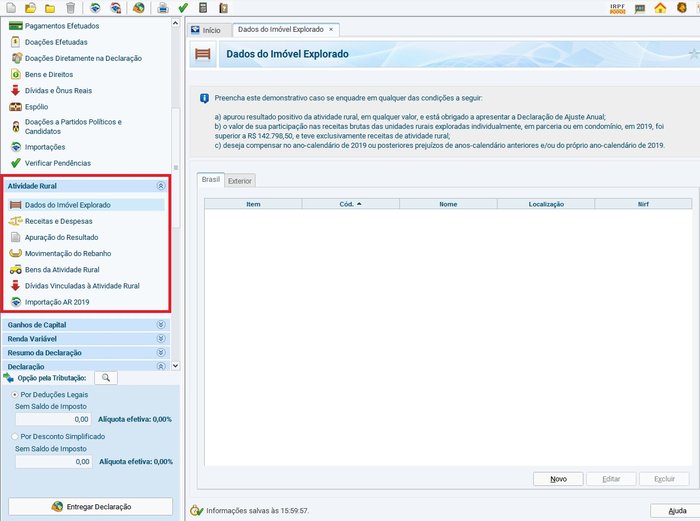

Atividade rural

- Produtores rurais devem preencher essa ficha ou importar os dados do programa Atividade Rural 2019.

- Nessa etapa, é preciso declarar movimentações como compra e venda de animais e terrenos.

- Para adicionar as movimentações, o contribuinte deve clicar no botão “Novo”.

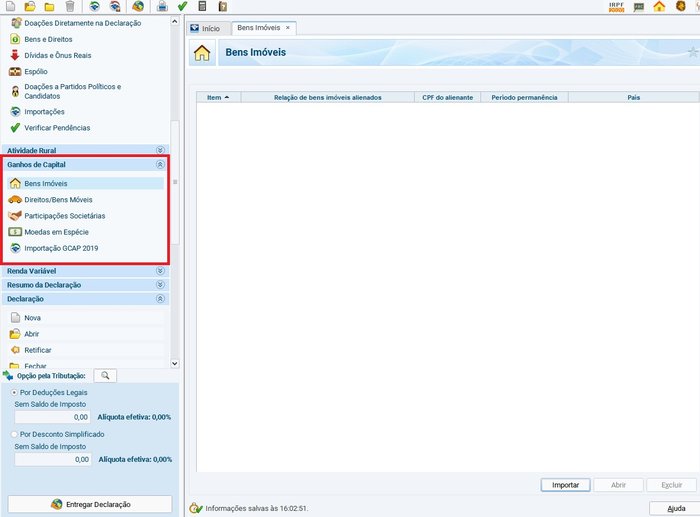

Ganhos de capital

- Quem vendeu um imóvel, um carro ou tem participação em sociedade deve preencher essa ficha.

- O preenchimento desses dados é feito por meio da importação de informações do programa Ganho de Capital 2019, que está disponível no site da Receita Federal.

- Os dados importados aparecerão assim: “Bens Imóveis”, “Direitos/Bens Móveis”, "Participações Societárias" ou "Moedas em Espécie".

- Declare mesmo que a venda seja considera isenta.

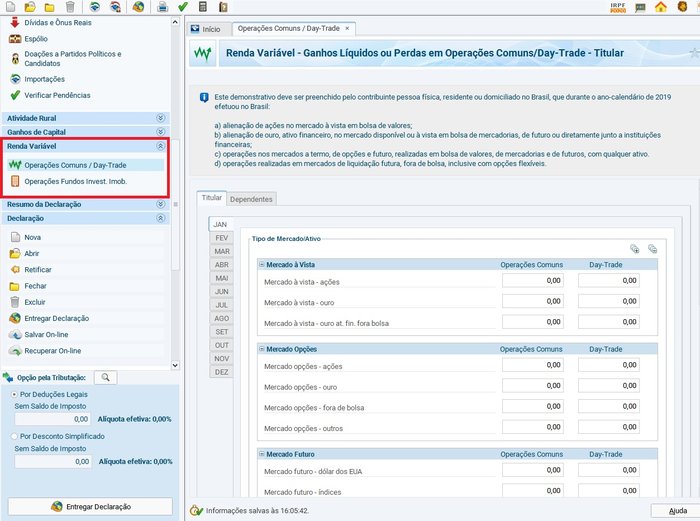

Renda variável

- Ficha destinada ao contribuinte que investiu no mercado financeiro no ano anterior

- Em "Operações Comuns/Day Trade" são incluídos ganhos com vendas de ações e outros ativos.

- Em “Operações de Fundos de Investimento Imobiliário”, são fornecidos os resultados líquidos do ganho a cada mês, se houver.

- Nas duas opções, devem ser incluídos os dados do titular e do dependente.

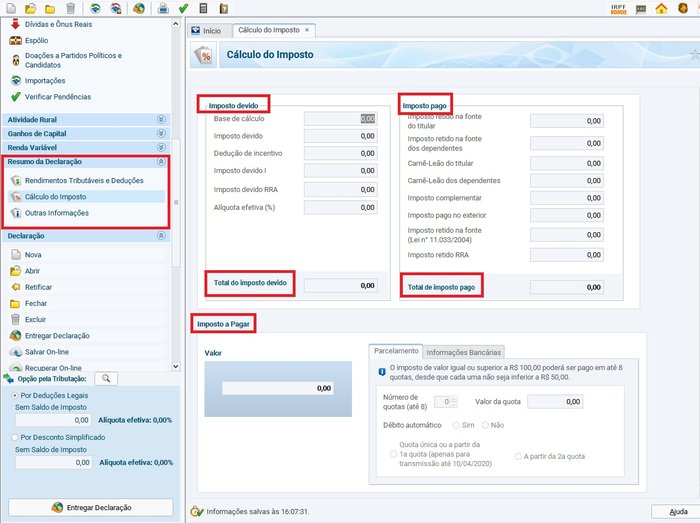

Resumo da declaração

- Nessa tela, acione a aba “Cálculo do Imposto”. Aqui é exibido o resumo da declaração. Caso haja algum equívoco, é possível retornar à página do campo onde está a informação incorreta.

- É mostrado ainda quanto você pagou de imposto e se tem direito à restituição ou se precisará pagar mais.

- Nessa etapa, é preciso preencher as informações de conta e agência para depósito da restituição.

- Se o valor do imposto devido for maior do que R$ 100, o contribuinte pode optar por pagar em até oito parcelas, desde que cada uma não tenha valor inferior a R$ 50.

- Caso o imposto seja inferior a R$ 100, deve ser pago em uma única parcela.

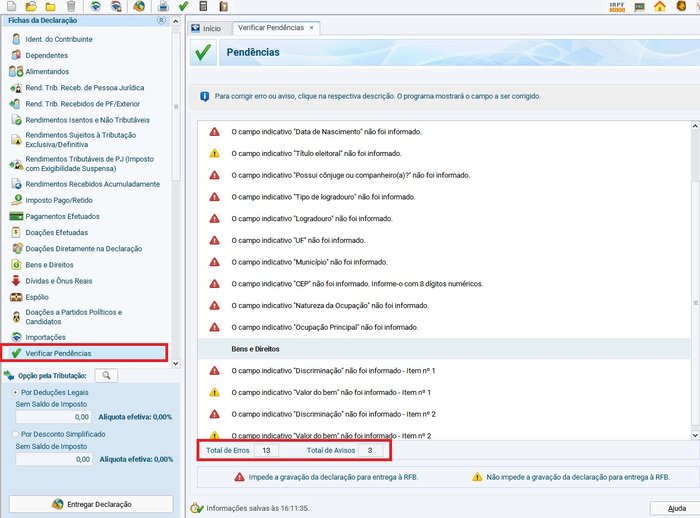

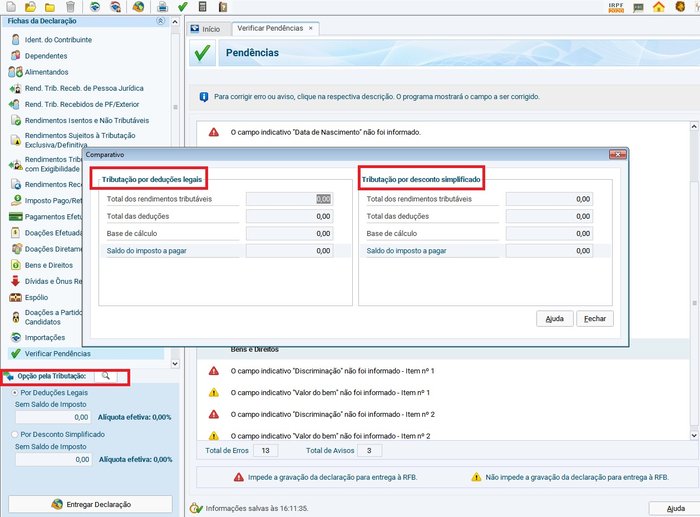

Verificar pendências

- Se houver erros ou falta de informações, essa ferramenta emitirá um alerta.

Opção pela tributação

- Após o preenchimento de todas as etapas, verifique qual opção de tributação é mais vantajosa para você.

- Para comparar, clique na lupa ao lado do item "Opção pela Tributação" e uma nova tela mostrará o cálculo do imposto a restituir ou a pagar.

- No simplificado, são descontados 20% dos rendimentos tributáveis até o limite de R$ 16.754,34.

- No completo, é possível incluir todas as deduções, ou seja, gastos com educação, saúde, entre outros. Se o contribuinte desejar compensar imposto pago no Exterior e prejuízos da atividade rural de períodos anteriores ou do próprio ano-calendário, esta torna-se uma boa opção.

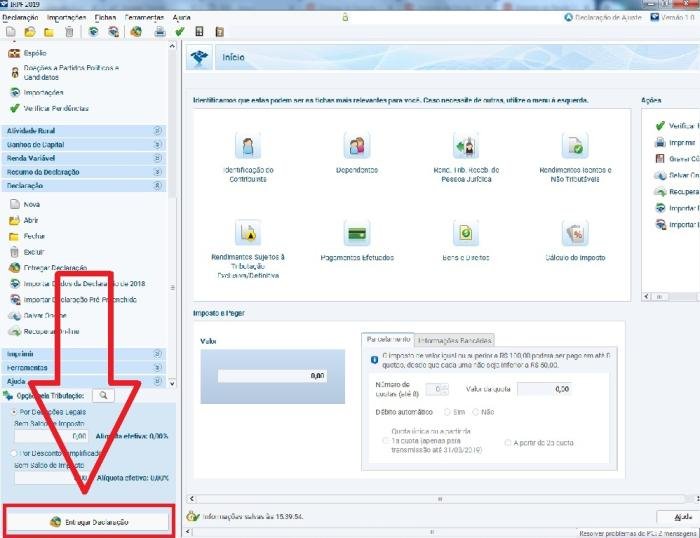

Envio

Clique no botão inferior esquerdo "Entregar Declaração".

Fonte: as informações foram retiradas do guia da Receita Federal