A entrega da prestação da declaração do Imposto de Renda 2019 vai até 30 de abril, pela internet (baixando o programa no site da Receita Federal) ou no aplicativo da Receita em tablets ou smartphones.

O passo a passo para declarar, logo abaixo, é válido para quem vai fazer a declaração pelo programa disponibilizado no site da Receita. Caso prefira fazer a declaração pelo aplicativo, em tablet ou celular, veja neste link como instalar o programa da Receita Federal.

O que você precisa saber para começar:

Quem deve declarar

- Teve rendimento anual superior a R$ 28.559,70 no ano passado

- Recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte, superiores a R$ 40 mil

- Teve ganho de capital na alienação de bens ou direitos sujeito à incidência do imposto ou realizou operações em bolsas de valores

- Na atividade rural, teve receita bruta superior a R$ 142.798,50 ou pretende compensar, no ano-calendário 2018 ou posteriores, prejuízos de anos-calendário anteriores ou do próprio 2018

- Teve posse ou propriedade de bens ou direitos, inclusive terra nua, de valor total superior a R$ 300 mil

Vantagens de entregar a declaração nos primeiros dias:

- Possibilidade de ser restituído logo nos primeiros lotes

- Possibilidade de débito em conta da quota

- O contribuinte poderá ajustar a declaração até o fim do prazo, sem qualquer penalidade

- Iniciar antes permite comparar com a do ano anterior e "correr atrás" de algum documento que ainda não tenha em mãos

- Preparar antes facilitará na definição do melhor modelo a ser utilizado pelo contribuinte, se o completo ou o simplificado.

Confira o passo a passo para a entrega:

Download e início

- Acesse neste link o site da Receita Federal, baixe o programa gerador e o instale.

- A primeira tela pergunta o que o contribuinte deseja: é possível importar dados do ano anterior ou preencher uma nova declaração.

- Quem está fazendo pela primeira vez deve escolher a opção "Criar Nova Declaração".

- Necessário escolher o tipo de declaração.

- Deve-se optar por "Declaração de Ajuste Anual" e incluir nome e CPF.

- Uma nova caixa de diálogo recomendará que se preencha todas as fichas nas telas seguintes.

- A "Declaração Final de Espólio" é para quando sai o inventário de um declarante que já morreu. E "Declaração de Saída Definitiva do País" é para quem assumiu a condição de não residente no Brasil.

Identificação

- A partir daqui, as etapas se dividem em fichas exibidas na barra esquerda.

- A primeira é a identificação do contribuinte, sendo preciso colocar nome, data de nascimento, título de eleitor, endereço completo e profissão.

- Não esquecer de marcar se um dos declarantes tiver doença grave, deficiência física ou mental e se possui cônjuge ou companheiro.

Dependentes

- É preciso informar os dados dos dependentes.

- Clica-se em "Novo" na parte inferior para escolher o tipo de dependente.

- É obrigatório incluir o CPF, independentemente da idade.

- Deve-se clicar no botão "excluir" para remover um dependente selecionado e as suas informações.

- O limite de R$ 2.275,08 por dependente é individual. Atenção aos casos de guarda compartilhada de filhos.

Alimentandos

- O item se refere a beneficiários de pensão alimentícia determinada por acordo com decisão judicial.

- Para incluir um alimentando, clica-se em "Novo" e se insere nome, CPF e data de nascimento.

- Não há limite de idade nem renda, desde que em acordo judicial.

Rendimentos de pessoa jurídica

- Quem é funcionário, prestou serviços autônomos, é sócio de empresa ou aposentado usa a tela de rendimentos tributáveis recebidos de pessoa jurídica.

- Os dados estão no informe de rendimentos fornecido pelos empregadores. Para inserir uma fonte pagadora, clique em "Novo" e preencha os campos.

- Há uma aba para o titular e outra para os dependentes.

- Os rendimentos dos dependentes devem ser inseridos mesmo que não somem a renda mínima para declaração.

Rendimento de pessoa física e do Exterior

- Quem é autônomo, tem imóvel alugado ou recebeu parte da renda fora do país deve preencher os ganhos nessas fontes na ficha de Rendimentos de Pessoas Físicas.

- É possível importar os dados do programa do carnê-leão, utilizado por autônomos.

- Deve-se preencher todas as deduções e Documentos de Arrecadação de Receitas Federais (Darf) pagos.

- O procedimento para inclusão de rendimentos de dependentes é semelhante, bastando clicar na aba "Dependentes".

Rendimentos isentos e não tributáveis

- Mesmo não sujeitos à cobrança, devem ser relacionados nesta aba.

- A ficha tem as abas "Rendimentos" e "Totais". As informações são inseridas na aba "Rendimentos", clicando em "Novo" e selecionando "Tipo de Rendimento".

- Aqui estão as receitas de fontes como bolsas de estudos, rendimento da caderneta de poupança, lucros de sócios e heranças, por exemplo.

- Ao selecionar o item, será preciso informar o beneficiário (titular ou dependente), CNPJ da fonte pagadora, nome dessa fonte e valor.

Rendimentos com tributação exclusiva

- A maior parte dos itens é de preenchimento automático, com informações transportadas de outros formulários da declaração e, geralmente, ligadas a instituições financeiras.

- Participação nos lucros e resultados são de preenchimento manual. Para incluir, basta clicar no ícone ao lado da linha correspondente.

- As informações inseridas na aba "Rendimentos" são transferidas para as respectivas linhas na aba "Totais".

Rendimentos com exigibilidade suspensa

- A ficha deve ser usada por contribuintes com alguma cobrança de imposto contestada na Justiça.

- Quem não se enquadra na situação deve deixar a ficha em branco.

Rendimentos recebidos acumuladamente

- Deve-se informar o valor recebido de salários ou pensões referentes a anos anteriores, depositados de uma só vez no ano anterior.

- Há duas opções: ajuste anual (valor somado aos rendimentos tributáveis) e exclusiva na fonte (onde há fórmula para cobrança do tributo exclusivamente na fonte).

- É interessante fazer a simulação dos dois tipos.

Imposto pago/retido (e imposto no exterior)

- Tela de preenchimento automático, menos para impostos pagos no exterior.

- É possível incluir tributos recolhidos em países com reciprocidade de tratamento, sendo possível compensar o valor.

- A lista dos países com os quais o Brasil tem acordo está disponível na página de ajuda do programa de preenchimento da declaração.

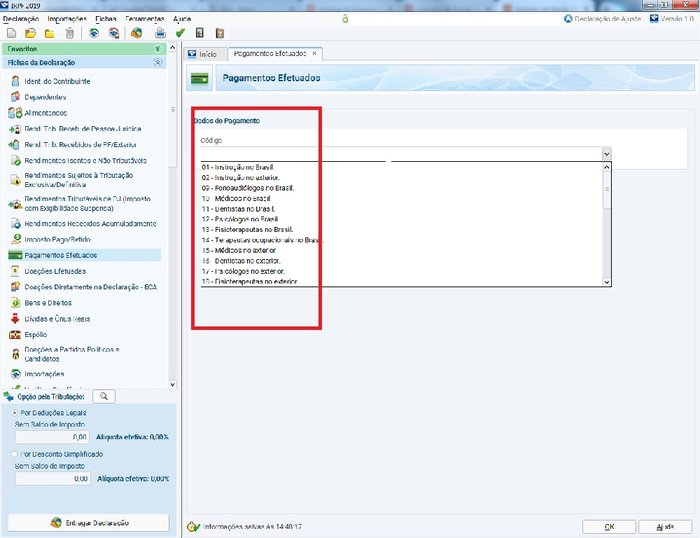

Pagamentos efetuados

- Aba em que devem ser informadas despesas com educação, saúde e outros gastos como pensão alimentícia.

- É fundamental para a declaração completa do imposto.

- No caso da pensão alimentícia, só é dedutível o valor determinado por ordem judicial.

Doações

- O programa tem duas fichas para incluir doações, sendo a primeira dos repasses para instituições de caridade e outras causas.

Doações diretas na declaração

- Quem ainda não fez doações pode doar parte do imposto aos fundos do Estatuto da Criança e do Adolescente (ECA).

- Basta preencher a ficha “Doações Diretamente na Declaração – ECA”.

- Agora, a ficha fica logo abaixo de "Doações Efetuadas". Antes, ficava dentro da aba “Resumo da Declaração”.

- Em outra ficha, mais abaixo, é preciso informar nome do candidato ou do partido, CNPJ e valor da doação.

Bens e direitos

- Mesmo sem tributação sobre o patrimônio, há incidência de imposto sobre o lucro com a venda de um bem.

- Os dados são declarados na ficha "Bens e Direitos". Para incluir um bem, basta clicar em "Novo".

- Há espaços para detalhar os bens, como endereço, área total e número de matrícula no imóvel. Mas seguem sendo informações opcionais neste ano.

- Não se atualiza o valor de um imóvel de acordo com o preço de mercado. O correto é repetir o valor de compra.

- A exceção é no caso de alguma melhoria. Se um apartamento comprado por R$ 300 mil em 2017 e reformado com R$ 50 mil em 2018, esse valor é somado ao preço da compra: R$ 350 mil.

Dívidas

- É preciso informar a situação em 31 de dezembro de 2017, 31 de dezembro de 2018 e o valor pago em 2018.

- Clique no botão Novo e informe o código, a discriminação, a situação em 31.12.2017 (R$), a situação em 31.12.2018 (R$) das dívidas e ônus reais, o valor pago em 2018 (R$) e, em seguida, clique no botão "OK" para encerrar o preenchimento.

- Informe a natureza da dívida, o nome e o número de inscrição no CPF ou no CNPJ do credor.

- Não entram financiamentos do Sistema Financeiro Habitacional (SFH).

Espólio

- Se o contribuinte já morreu, a declaração deve continuar sendo entregue enquanto o inventário não for concluído.

- A ficha "Espólio" deve ser preenchida com os dados do inventariante.

Atividade rural

- Na aba "Atividade Rural", os produtores precisam preencher os dados ou importá-los do programa AR 2018.

- Declaram-se movimentações como compra e venda de animais e terrenos.

Ganhos de capital

- A declaração da venda de um bem é feita em uma aba diferente.

- No campo "Ganhos de Capital", clica-se na linha correspondente "Bens Imóveis", "Direitos/Bens Móveis", "Participações Societárias" ou "Moedas em Espécie".

- Declare mesmo que a venda seja considera isenta.

- O preenchimento é feito por meio da importação dos dados de outro programa, o GCAP 2018.

- Ganhos em moeda estrangeira no ano passado devem ser relacionados. Esses dados são preenchidos por meio do programa GCME 2018 (que pode ser obtido no site da Receita) e depois importados para a declaração.

Renda variável

- As abas são para quem investiu no mercado financeiro no ano anterior.

- Em "Operações Comuns/Day Trade" são incluídos ganhos com vendas de ações e outros ativos.

- Em Operações de Fundos de Investimento Imobiliário, são colocados os resultados líquidos do ganho mensal.

- Em ambos, devem ser incluídos os dados do titular e do dependente.

Revisar a declaração

- É importante checar se os dados foram preenchidos.

- Um erro de digitação basta para empurrar a declaração para a malha fina.

- Tenha todos os dados oficiais na mão para conferir.

- Clique na guia "Verificar Pendências". Se houver erros ou falta de informações, o programa alertará.

Modelo simplificado ou completo

- Depois de todas as informações preenchidas, é possível verificar qual modelo é mais vantajoso.

- No simplificado, é descontado 20% dos rendimentos tributáveis até o limite de R$ 16.754,34.

- No completo, pode-se incluir todas as deduções (gastos com educação, saúde etc.).

- Para comparar, clique na lupa ao lado do item "Opção pela Tributação" e uma nova tela mostra o cálculo do imposto a restituir ou a pagar.

Confira os detalhes

- Role o menu esquerdo, clique em "Resumo da Declaração" e depois em "Cálculo do Imposto" para checar os detalhes da declaração.

- Nesta aba, é preciso preencher as informações de conta e agência para depósito da restituição.

- Se o valor do imposto devido for maior do que R$ 100, o contribuinte pode optar por pagar em até oito cotas, desde que cada uma não seja inferior a R$ 50.

- Caso o imposto seja de valor inferior a R$ 100, deve ser pago em cota única.

Enviando

- Para enviar, há o botão inferior esquerdo "Entregar Declaração".

- Clique nele e uma nova tela é exibida para selecionar a declaração a ser enviada.

- É importante o contribuinte salvar e, se possível, imprimir e guardar o recibo.

- Quando houver imposto a pagar, é possível imprimir as guias na hora.

Fontes: Receita Federal e contador Evanir Aguiar dos Santos